Muy importante: El Formulario W-4 no es como un subsidio de sus padres.

Reclamar con exactitud a los dependientes en su formulario W-4 es crucial para garantizar que se retenga el monto correcto de impuestos de su cheque de pago. Si no reclama a sus dependientes, puede acabar debiendo más impuestos a la hora de pagar los impuestos o recibir un reembolso menor. Por otro lado, si reclama demasiados dependientes, puede acabar debiendo impuestos o enfrentarse a penalizaciones por pago insuficiente. Por lo tanto, siga cuidadosamente cada paso cuando reclame dependientes en su Formulario W-4 para asegurarse de recibir una retención exacta y maximizar sus beneficios fiscales.

Dependientes vs. Subsidios

Al llenar un Formulario W-4, es importante entender la diferencia entre dependientes y subsidios. Aunque ambos términos están relacionados con la cantidad de impuestos que debe o que le reembolsan, se refieren a aspectos diferentes de su situación financiera. Los dependientes son personas que dependen de usted para su manutención, como los hijos o los parientes ancianos.

Por otro lado, los subsidios son una cifra que determina cuánto dinero se le retendrá de su nómina a efectos fiscales.

El Formulario W-4 utiliza subsidios, no dependientes

A la hora de completar un Formulario W-4 para la retención del impuesto federal sobre los ingresos, es fundamental comprender la definición de dependiente. Según el IRS, un dependiente es un individuo que califica como "hijo calificado" o "pariente calificado".

Para calificar como "hijo calificado", el individuo debe cumplir varios criterios, entre ellos ser menor de 19 años (o de 24 si es estudiante a tiempo completo), ser ciudadano de Estados Unidos o extranjero residente y tener el mismo domicilio principal que el contribuyente durante más de la mitad del año. Además, el "hijo calificado" no debe proporcionar más de la mitad de su propia manutención y no puede presentar una declaración de impuestos conjunta.

Un "pariente calificado" es un individuo que no es un "hijo calificado" pero que cumple otros criterios. Deben haber recibido más de la mitad de su manutención del contribuyente en cuestión y no deben haber ganado más del monto de la exención personal para el año fiscal correspondiente. El "pariente calificado" puede incluir a padres, abuelos, hermanos y otros ascendientes directos.

Reclamar familiares dependientes en un Formulario W-4 puede tener ciertas advertencias que los contribuyentes deben conocer. En primer lugar, reclamar demasiados dependientes puede resultar en una retención insuficiente, lo que conduce a una factura de impuestos al final del año. Por el contrario, reclamar un número demasiado bajo de dependientes puede dar lugar a una retención excesiva y a una nómina menor a lo largo del año.

Es importante tener en cuenta que el número de prestaciones reclamadas en un Formulario W-4 no tiene por qué coincidir con el número exacto de personas a cargo que figuran en la declaración de impuestos del contribuyente. Las asignaciones tienen por objeto ayudar al empleador a calcular la cantidad de impuesto federal sobre los ingresos que debe retener de la nómina del empleado. Como tales, los subsidios también pueden reclamarse para deducciones fiscales, como los intereses hipotecarios o las donaciones caritativas.

Además del número de dependientes, hay otras razones por las que los contribuyentes pueden querer reducir el número de subsidios reclamados. Por ejemplo, los contribuyentes que obtienen ingresos a través de trabajos paralelos o por cuenta propia pueden necesitar reclamar menos subsidios para evitar una retención insuficiente.

Subsidios y retenciones fiscales: ¿Son esencialmente dependientes?

El número de subsidios reclamados en un Formulario W-4 es importante porque determina cuánto impuesto federal sobre los ingresos se retiene de la nómina de un empleado. Es esencial introducir el número correcto de subsidios para evitar retenciones por exceso o por defecto.

Para determinar el número correcto de subsidios, los empleados deben tener en cuenta factores como su estatus de declarante, el número de dependientes que reclaman y su deuda de impuestos estimada a final de año. Para ello, pueden utilizar la herramienta de estimación de retenciones fiscales del IRS o consultar a profesionales de impuestos para que les orienten.

Por ejemplo, si alguien tiene varios dependientes, es posible que quiera reclamar más subsidios para reducir sus retenciones de impuestos. Por el contrario, alguien sin dependientes puede querer reclamar menos subsidios para asegurarse de no tener que pagar impuestos cuando llegue la temporada de impuestos.

Además, los acontecimientos importantes de la vida, como casarse, tener un hijo o comprar una casa, pueden influir en la deuda de impuestos de un empleado y en el número de subsidios que debe reclamar.

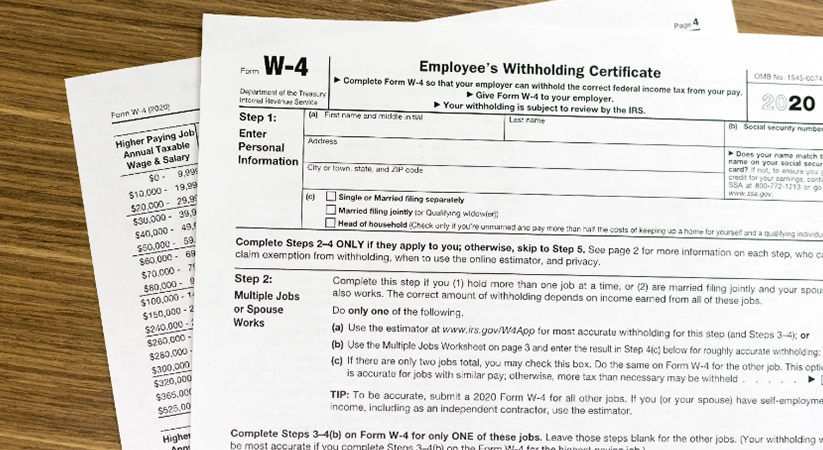

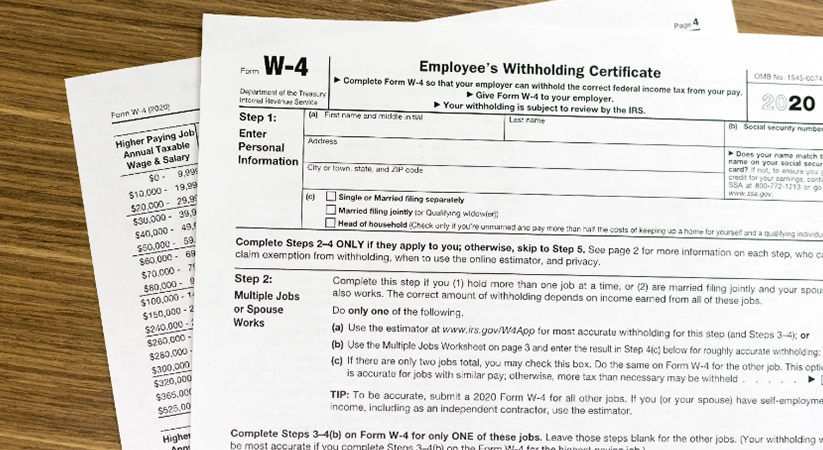

7 pasos para llenar el Formulario W-4, incluyendo poner el número correcto de dependientes

Paso 1: Reúna la información que necesita

Antes de llenar el Formulario W-4, es crucial reunir toda la información necesaria para garantizar la exactitud. Esto incluye sus datos personales, como su nombre, dirección, estatus de declarante y Número de Seguro Social.

Si planea reclamar dependientes, necesitará también su información. Esto incluye su nombre, Número de Seguro Social y relación con usted. Los dependientes pueden ser hijos menores de 19 años o hasta 24 si son estudiantes a tiempo completo, así como otros individuos que califiquen como padres ancianos.

Reunir toda esta información de antemano hará que el proceso de llenar el Formulario W-4 sea mucho más fluido y eficiente. Sin esta información, es posible que no pueda reclamar con exactitud las deducciones o créditos, lo que podría conducir a una penalización por pago insuficiente o a un reembolso de impuestos menor.

Por lo tanto, tómese su tiempo para reunir todos los detalles necesarios antes de llenar el formulario para garantizar una retención exacta y evitar cualquier problema innecesario cuando llegue el momento de pagar los impuestos.

Paso 2: Llene su información

El paso 2 del Formulario W-4 requiere que proporcione su información personal a efectos de la declaración de impuestos. Este paso es crucial para garantizar que su empleador retiene el monto correcto del impuesto federal sobre los ingresos de su cheque de pago. En esta sección, deberá introducir su nombre completo, dirección y Número de Seguro Social.

También tendrá que especificar su estatus de declarante en el paso 2. Es importante que elija la opción que refleje con exactitud su situación matrimonial y familiar actual, ya que esto afecta a su deuda de impuestos.

Si está casado y presenta una declaración conjunta, deberá proporcionar también el nombre y el Número de Seguro Social de su cónyuge. Si su cónyuge no trabaja o no tiene ingresos, puede reclamar una exención personal adicional.

Asegúrese de proporcionar información precisa y actualizada en esta sección, ya que cualquier error o discrepancia puede conducir a un pago insuficiente o excesivo de impuestos. Las declaraciones inexactas pueden resultar en penalizaciones y cuotas, así que tenga especial cuidado al introducir su información personal en el paso 2.

Paso 3: Seleccione el estatus de declaración "Casado que presenta una declaración conjunta" o "Cabeza del hogar"

Al llenar su Formulario W-4, es importante elegir el estatus de declaración correcto para representar con exactitud su situación actual. Para los que tienen dependientes, los dos estatus de declaración a considerar son "Casado/a que declara conjuntamente" y "Cabeza del hogar".

Si está casado y presenta una declaración conjunta, usted y su cónyuge reportarán sus ingresos combinados en una sola declaración de impuestos. Esto a menudo puede conducir a una tasa de impuestos más baja y a una deducción estándar más alta. Sin embargo, tanto usted como su cónyuge son responsables de los impuestos adeudados sobre los ingresos conjuntos.

Por otro lado, si no está casado, pero paga más de la mitad de los costes de mantenimiento del hogar de un dependiente que califique, podría ser elegible para presentar la declaración como "cabeza del hogar". Este estatus de declaración suele tener una deducción estándar más alta que declarar como soltero y puede resultar en una tasa de impuestos más baja.

Determinar qué estatus de declaración le conviene depende de su situación fiscal específica. Tenga en cuenta factores como su estado civil y familiar, sus ingresos y el número de personas a su cargo a la hora de tomar esta decisión. Es esencial seleccionar el estatus de declaración correcto en su Formulario W-4 para garantizar una retención exacta y evitar cualquier penalización por pago insuficiente.

Paso 4: Reclame sus exenciones y las personas a su cargo

El paso 4 del Formulario W-4 le permite reclamar exenciones personales para usted y su cónyuge, así como para cualquier dependiente adicional que pueda tener. Al hacerlo, puede reducir el monto del impuesto federal sobre los ingresos retenido de su nómina.

Se le permite reclamar una exención para usted y otra para su cónyuge si declaran conjuntamente. Si tiene dependientes, puede reclamar una exención adicional por cada hijo o familiar que cumpla los requisitos.

Además de reclamar las exenciones personales y por familiares a cargo, también puede utilizar el paso 4 para reclamar cualquier crédito fiscal o deducción para la que sea elegible. Por ejemplo, puede reclamar el Crédito Fiscal por Hijos si tiene hijos menores de 17 años, o el Crédito por Ingresos Ganados si sus ingresos son bajos o moderados.

Paso 5: Calcule los montos de su subsidio de retención

En el paso 5 del Formulario W-4 deberá calcular los montos de sus subsidios de retención utilizando el número de subsidios computados en el paso 4. Para ello, deberá utilizar la hoja de cálculo de subsidios personales que se proporciona en el Formulario W-4.

La hoja de cálculo está diseñada para ayudarle a determinar el número de subsidios de retención que debe reclamar en su Formulario W-4. Tiene en cuenta su estatus de declarante, el número de personas a su cargo, su situación financiera y otros factores relevantes.

Para calcular los montos de su subsidio de retención, sólo tiene que seguir las instrucciones de la hoja de trabajo. Una vez que haya completado todos los cálculos necesarios, el número al que llegue es el monto de subsidios que debe reclamar en su Formulario W-4.

Paso 6: Introduzca los montos adicionales de retención, si los hubiera

En el paso 6 del Formulario W-4 es donde puede introducir cualquier monto adicional de retención que necesite contabilizar. Este paso es especialmente importante si tiene ingresos no laborales o si tiene más de un empleo.

Para determinar si necesita introducir un monto de retención adicional, refiérase al Paso 4C del Formulario W-4. En este paso se le pide que complete la Hoja de Trabajo para Empleos Múltiples si tiene varios empleos o si su cónyuge tiene un empleo. La hoja de cálculo le ayudará a determinar si necesita introducir algún monto adicional en el paso 6.

Además, si tiene ingresos no procedentes de un empleo, es posible que tenga que introducir un monto de retención adicional. Puede utilizar la Hoja de Trabajo de Deducciones del Formulario W-4 para ayudarle a determinar si necesita realizar algún ajuste en su retención.

Es importante tener en cuenta que no retener suficientes impuestos a lo largo del año puede resultar en penalizaciones por pago insuficiente cuando llegue el momento de pagar los impuestos. Para evitarlo, considere cuidadosamente si necesita introducir algún monto de retención adicional en su Formulario W-4. El IRS también ofrece una herramienta de estimación de las retenciones fiscales para ayudarle a calcular sus retenciones con exactitud.

Paso 7: Firme, feche y envíe el formulario

El paso 7 del Formulario W-4 requiere que firme y feche el formulario. Este paso es importante ya que valida la exactitud y exhaustividad de su información. Al firmar y fechar el formulario, certifica que la información que ha proporcionado es verdadera y correcta a su leal saber y entender.

Recuerde que completar el Formulario W-4 sólo es necesario cuando comienza un nuevo trabajo o cuando realiza cambios en sus montos de retención. Sin embargo, si experimenta algún acontecimiento en su vida, como el nacimiento de un hijo o un cambio de estado civil, es posible que tenga que volver a revisar los montos de sus retenciones y actualizar su Formulario W-4 en consecuencia.

Ventajas de reclamar dependientes en un Formulario W-4

Reducción de los ingresos gravables

Reclamar personas dependientes en un Formulario W-4 puede conducir a una reducción de los ingresos gravables, lo que puede tener varias ventajas para los contribuyentes. Los dependientes, como los hijos, califican para exenciones personales en el Formulario W-4. Estas exenciones son deducciones que reducen el monto de los ingresos gravables por cada dependiente reclamado. El resultado es una deuda de impuestos menor y, potencialmente, un reembolso de impuestos mayor.

Al reclamar con exactitud el número correcto de dependientes en el Formulario W-4, los contribuyentes también pueden evitar penalizaciones por pago insuficiente y garantizar una retención exacta de los impuestos federales. Además, la reducción de los ingresos gravables puede resultar en una mayor elegibilidad para ciertos créditos fiscales, como el Crédito Fiscal por Hijos.

Posibilidades de un mayor reembolso

Reclamar personas dependientes en un Formulario W-4 puede aumentar las posibilidades de obtener un reembolso de impuestos más elevado. Cuando reclama dependientes, disminuye sus ingresos gravables, lo que, a su vez, reduce su deuda de impuestos. Al reducir su deuda de impuestos, disminuye su factura fiscal total y aumentan las posibilidades de obtener un reembolso de impuestos mayor.

Para aumentar sus posibilidades de reembolso, es esencial reclamar el número correcto de subsidios en su Formulario W-4 en función de su situación fiscal. El número de subsidios a reclamar depende de diversos factores. Es fundamental que revise su situación fiscal y ajuste su Formulario W-4 en consecuencia.

Aspectos a tener en cuenta antes de reclamar dependientes en un Formulario W-4

Antes de reclamar dependientes en un Formulario W-4, hay varias cosas que debe tener en cuenta para garantizar la exactitud y evitar penalizaciones. Reclamar dependientes puede afectar a su situación fiscal, por lo que es importante comprender todas las implicaciones antes de tomar cualquier decisión. En este artículo se exponen los factores clave que debe tener en cuenta a la hora de reclamar familiares a cargo en un Formulario W-4, entre ellos quién califica como dependiente, el impacto en su declaración de impuestos y cómo calcular con exactitud el número de subsidios que debe reclamar.

Asegúrese de que se cumplen todos los requisitos de elegibilidad

Si está llenando un Formulario W-4 y planea reclamar dependientes, es importante que se asegure de cumplir con todos los requisitos de elegibilidad establecidos por el IRS. La agencia tiene unos lineamientos estrictos sobre quién puede calificar como dependiente, incluyendo requisitos relacionados con la relación entre el contribuyente y el dependiente, la residencia, la edad y la manutención proporcionada.

Para ser elegible para reclamar a alguien como dependiente, el IRS exige que sea su hijo, hijastro, hijo adoptivo, hermano, padre, abuelo u otra persona relacionada que cumpla los requisitos de residencia, edad y manutención. El dependiente también debe ser ciudadano de Estados Unidos, o extranjero residente, y no puede presentar una declaración conjunta con otro contribuyente.

Además, el dependiente debe haber vivido con usted durante más de la mitad del año, o cumplir ciertas excepciones por ausencias temporales, y debe ser menor de 19 años, o estudiante a tiempo completo menor de 24 años a menos que esté permanente y totalmente incapacitado.

Es importante que revise detenidamente los requisitos de elegibilidad y se asegure de que cumple todos los requisitos antes de reclamar dependientes en su Formulario W-4 o en su declaración de impuestos. No cumplir con los criterios puede conducir a una reducción de los créditos fiscales, deducciones o incluso penalizaciones por pago insuficiente.

Jessie Seaman

Jessie Seaman, Esq. & EA, is a Florida attorney and IRS Enrolled Agent with over 12 years of experience in state and federal tax controversy resolution. Passionate about helping individuals and businesses navigate complex tax challenges, Jessie combines her legal expertise with a dedication to education, often mentoring future tax professionals and speaking at national conferences. A double major graduate from the University of South Florida and a Juris Doctor recipient from Florida Coastal School of Law, she has overseen tens of thousands of tax resolution cases, from simple privacy plans to high-profile matters. Jessie currently resides in Chicago, enjoying outdoor adventures with her Pomsky, Fisher.

Puede que también le guste