¿Existe un nombre para la hipocondría sobre sus formularios de impuestos? Alguna vez me he preguntado por la casilla D del Formulario W-2, pero ahora, ¡ya no!

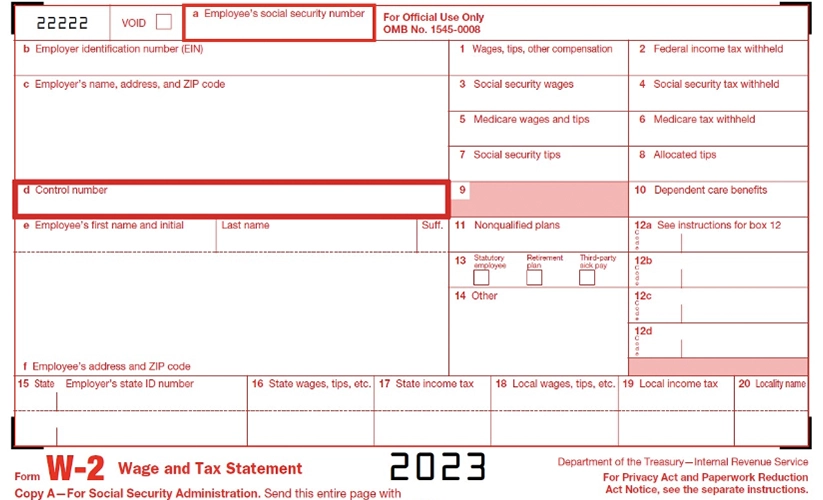

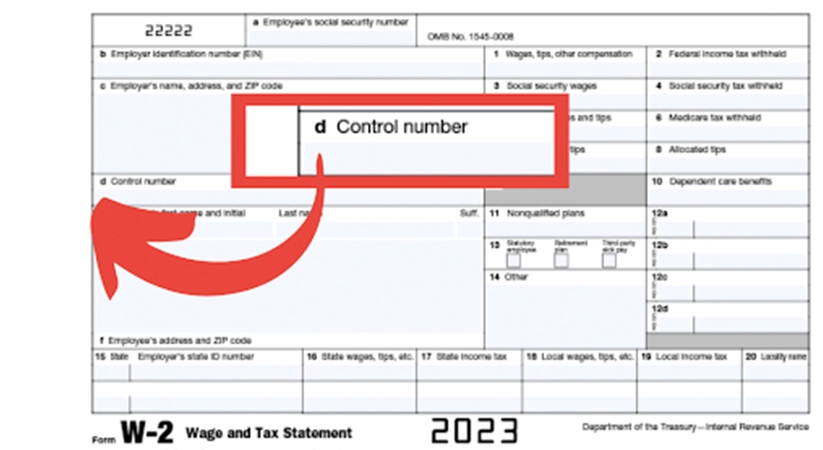

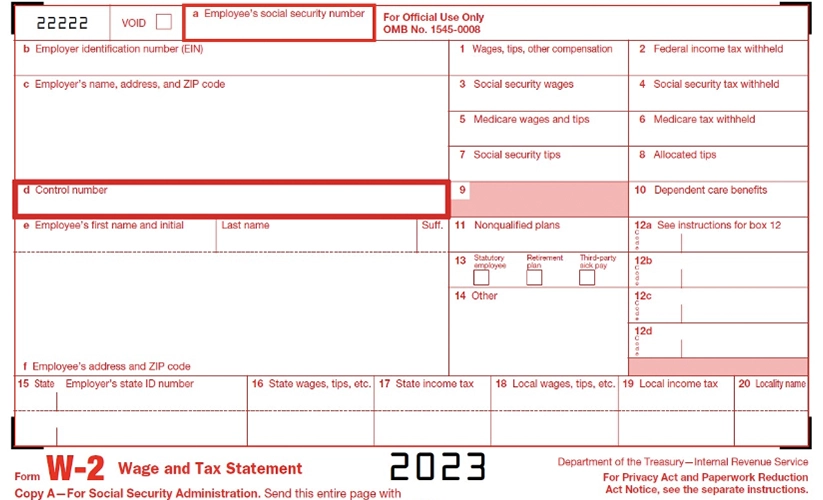

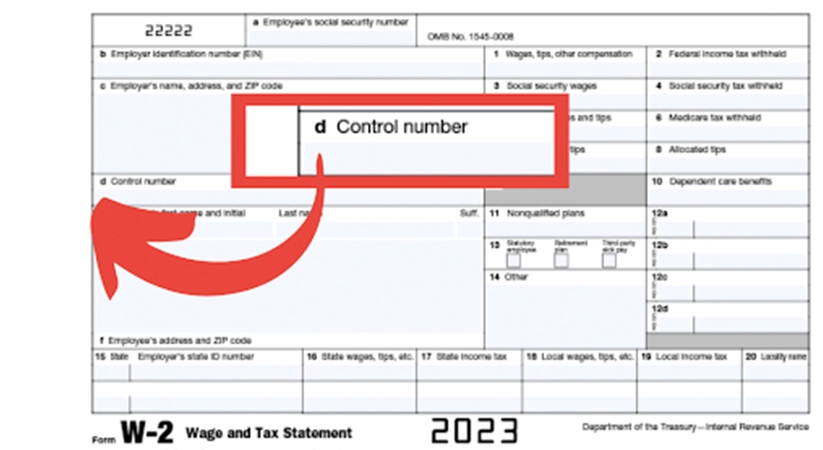

Casilla D del Formulario W-2: ¿Dónde está? ¿Para qué sirve?

Para localizar la casilla D, mire en el centro de la parte izquierda del Formulario W-2, donde pone "Número de control". Está debajo de la casilla C: Nombre, dirección y código postal del empleador. El número de control es esencial tanto para los registros del empleador cuando reporta los salarios gravables como para ayudar al IRS a identificar al empleador y verificar la exactitud de la información reportada en el W-2. Esencialmente, es un número de 10 dígitos que el departamento de nóminas de su empleador utiliza para el rastreo de los W-2 en sus sistemas.

Es importante tener en cuenta que la ubicación de la casilla D puede variar dependiendo del proveedor de nóminas o del programa informático utilizado para generar el Formulario W-2.

Si alguna vez ha recibido un Formulario W-2 por sus ingresos gravables, sabrá que este documento contiene mucha información fiscal importante que afecta a su declaración de impuestos. Si observa algún error, debe ponerse en contacto inmediatamente con su empleador para que lo corrija.

¿Qué es un número de control?

Un número de control es un identificador único que se asigna a cada Formulario W-2 emitido por un empleador. Este número permite a la Administración del Seguro Social rastrear los W-2 individuales aparte de utilizar un Número de Seguro Social. Garantiza que los W-2 se reporten con exactitud a efectos del impuesto federal sobre los ingresos.

Además de ayudar al gobierno a rastrear los W-2, el número de control también se utiliza como un identificador único para los individuos que necesitan acceder a su reporte de crédito. Al proporcionar su número de control a las agencias de informes crediticios, las personas pueden asegurarse de que su reporte crediticio sea preciso y esté actualizado. Esto puede ser importante a la hora de solicitar préstamos o tarjetas de crédito.

¿Por qué el Formulario W-2 tiene una Casilla D?

La casilla D del Formulario W-2 se utiliza para reportar el número de control asignado a los salarios sujetos al formulario de impuestos por el software de procesamiento de nóminas de su empleador. Esto garantiza que el Formulario W-2 sea rastreado con precisión y contabilizado por el gobierno. El número de control también es utilizado como identificador único por las agencias de informes de crédito para verificar la exactitud de su reporte de crédito.

Puede obtener un Formulario W-2 de diversas fuentes, como su empleador, la Administración del Seguro Social o el Servicio de Impuestos Internos. Es importante asegurarse de que los datos de su Formulario W-2 son correctos, ya que esta información es necesaria para la declaración de sus impuestos federales.

Usos de la Casilla-D del Formulario W-2

La casilla D del Formulario W-2 es para que los empleadores y sus departamentos de nóminas reporten un número de control. Este número de control se designa para identificar los registros W-2 de un empleador y no tiene mayores usos aparte de ese. Aunque los contribuyentes pueden tener la tentación de dejar este campo en blanco, sólo deben hacerlo si así se lo indica el IRS. Los empleadores pueden utilizar este número de control para llevar un rastreo de sus registros y asegurarse de que han reportado con exactitud los salarios y la información sobre impuestos de sus empleados. El IRS también utiliza este número para verificar la información proporcionada en los Formularios W-2 durante la tramitación de las declaraciones de impuestos. Por lo tanto, es importante asegurarse de que esta casilla se llena con exactitud para evitar cualquier discrepancia o problema durante la declaración de impuestos. Los empleadores deben tener cuidado de reportar correctamente el número de control para asegurarse de que sus empleados reciban Formularios W-2 exactos.

¿Qué ocurre si la Casilla D está en blanco?

La casilla D del Formulario W-2 está reservada para un número de control asignado por el departamento de nóminas del empleador, pero ¿qué ocurre si esta casilla se deja en blanco? La buena noticia es que una casilla D en blanco no afectará en modo alguno a su declaración de impuestos. Sin embargo, es importante que confirme con su empleador o proveedor de software de nóminas si utilizan o no números de control y cómo los aplican a sus Formularios W-2.

La asignación de números de control es una práctica común entre las grandes organizaciones, ya que ayuda a gestionar múltiples sistemas de nóminas y flujos de datos. Sin embargo, algunos empleadores más pequeños o medianos pueden no utilizar números de control en absoluto, lo que podría resultar en una casilla D en blanco en su W-2.

¿Qué ocurre con la casilla 13 del Formulario W-2? ¿Qué significan las tres casillas?

Si participa activamente en un plan de jubilación, es posible que vea una casilla revisada. El Formulario W-2 es un documento fiscal que indica sus ingresos anuales y los impuestos pagados en un año fiscal determinado. Los empleadores son responsables de preparar los Formularios W-2 para sus empleados, que también se envían a la Administración del Seguro Social (SSA) y al Servicio de Impuestos Internos (IRS). El Formulario W-2 es un documento esencial necesario para presentar la declaración de impuestos.

Un componente crucial del Formulario W-2 es la casilla 13, que incluye varios tipos de información sobre sus aportaciones al plan de jubilación, su estatus legal de empleador y otros detalles importantes sobre su empleo que pueden afectar a su declaración de impuestos.

Existen tres opciones para los planes cualificados en el marco de los planes no cualificados.

La casilla del plan de jubilación

Plan de jubilación es una de las casillas que pueden encontrarse en un Formulario W-2. La casilla Plan de jubilación indica si un empleado participa en el plan de pensiones de su empleador. Según la reglamentación del IRS, las personas califican para ser partícipes de un plan de pensiones si cumplen ciertos requisitos establecidos por su empleador, como la edad y la antigüedad. Las aportaciones a los planes de jubilación suelen realizarse antes de impuestos, lo que reduce los ingresos sujetos al impuesto federal sobre los ingresos.

A los participantes en un plan de pensiones se les permite aplazar una parte de sus ingresos para la jubilación, lo que puede constituir una ventaja importante a la hora de planificar un futuro financieramente seguro. Sin embargo, existen excepciones a la hora de revisar la casilla del plan de jubilación. Por ejemplo, si un empleado recibe un W-2 en concepto de flecos por servicios jurídicos o si se trata de un empleado despedido que no percibía salario, pero sí otro tipo de retribuciones que requieren un W-2.

La casilla de pago por parte de terceros

El pago por parte de terceros se refiere a los pagos efectuados por alguien distinto al empleador, como una compañía de seguros o una agencia estatal, en concepto de baja por enfermedad o incapacidad. Esto se hace a menudo para ayudar a un empleado a cubrir sus gastos necesarios mientras no puede trabajar.

Los empleadores están obligados a reportar el pago a terceros en el Formulario W-2, que es la declaración anual de salarios e impuestos que se proporciona a los empleados. Para ello, deben revisar la casilla 13 del formulario e introducir la información adecuada. Esto incluye el monto total del Pago a Terceros recibido durante el año, así como cualquier otro beneficio adicional gravable proporcionado al empleado.

Es importante tener en cuenta que la Retribución a Terceros está sujeta a la retención del impuesto federal sobre los ingresos y a los impuestos del Seguro Social y Medicare, al igual que los salarios normales. Reportarlo con exactitud en el Formulario W-2 ayuda a garantizar el cumplimiento de las leyes fiscales y asegura que los empleados reciban información precisa para presentar sus declaraciones sobre los ingresos.

La casilla de empleado estatutario

Un empleado estatutario es un tipo de trabajador que es tratado como contratista independiente para algunos fines y como empleado para otros, tal y como lo definen las leyes fiscales del IRS. Los empleados estatutarios están sujetos a los impuestos FICA, que incluyen los impuestos del Seguro Social y Medicare.

Existen cuatro categorías de trabajadores que pueden ser tratados como empleados estatutarios:

1) Conductores y repartidores que entregan mercancías o prestan servicios para una compañía.

2) Vendedores de seguros de vida a tiempo completo que venden principalmente para una compañía.

3) Personas que trabajan a domicilio con materiales o bienes suministrados por un empleador.

4) Vendedores itinerantes o urbanos a tiempo completo que trabajan por cuenta de una compañía y regresan regularmente a la oficina de su empleador.

Para que un empleador pueda retener los impuestos de Seguro Social y Medicare a un empleado estatutario, el empleado debe cumplir ciertas condiciones, como tener un contrato por escrito que establezca que no será tratado como empleado a efectos fiscales federales. Los empleadores pueden encontrar más información sobre los empleados estatutarios y la retención de impuestos en la Publicación 15-A del IRS.

Jessie Seaman

Jessie Seaman, Esq. & EA, is a Florida attorney and IRS Enrolled Agent with over 12 years of experience in state and federal tax controversy resolution. Passionate about helping individuals and businesses navigate complex tax challenges, Jessie combines her legal expertise with a dedication to education, often mentoring future tax professionals and speaking at national conferences. A double major graduate from the University of South Florida and a Juris Doctor recipient from Florida Coastal School of Law, she has overseen tens of thousands of tax resolution cases, from simple privacy plans to high-profile matters. Jessie currently resides in Chicago, enjoying outdoor adventures with her Pomsky, Fisher.

Puede que también le guste